A inadimplência no pagamento de serviços básicos, como água e luz, bateu recorde em março deste ano. Segundo a Serasa, o percentual foi de 23,2%, maior valor para o mês dos últimos quatro anos. O número representa um aumento de 4 pontos percentuais em relação ao mesmo período de 2019.

São mais de 37 milhões de faturas atrasadas no segmento. A alta do valor da energia elétrica e dos alimentos tem pressionado a renda das famílias. Em janeiro deste ano, os calotes em serviços básicos bateram recorde geral – o percentual foi de 23,7%, o maior valor de toda a série histórica iniciada em janeiro de 2018.

A falta de pagamento de juros a bancos e cartões de crédito lidera o ranking das dívidas em março, com 28,17%, mas o segmento não teve um aumento acentuado como as contas básicas. Em relação a março de 2019, cresceu um ponto percentual.

A inadimplência como um todo no Brasil está no terceiro mês de alta seguida, próxima à registrada no pico da pandemia de Covid-19, que foi em abril de 2020. Em março deste ano , 65,6 milhões de pessoas não conseguiram pagar as contas em dia.

Para o gerente da Serasa, Thiago Ramos, a alta das dívidas é um reflexo do cenário atual. “O cenário econômico tem alguns indicadores que apontam para uma perspectiva de alta dessa tendência de inadimplência e as contas básicas não são diferentes”, afirma.

Entre os fatores que contribuem para o aumento do calote, de acordo com Ramos, estão a redução da renda média dos brasileiros, que está no menor patamar dos últimos 12 anos; o aumento do número de trabalhadores informais, que atualmente supera 38 milhões; o desemprego, que por mais que tenha apresentado uma leve queda percentual, ainda não quebrou a barreira de 12 milhões de desempregados

“Uma pesquisa que a Serasa fez no mês de março também apontou que os brasileiros tiveram que priorizar algumas contas para fazer o pagamento. Por mais que as contas básicas estivessem entre essas prioridades, mas esses fatores certamente contribuíram para o crescimento da inadimplência das contas básicas”, avalia Ramos.

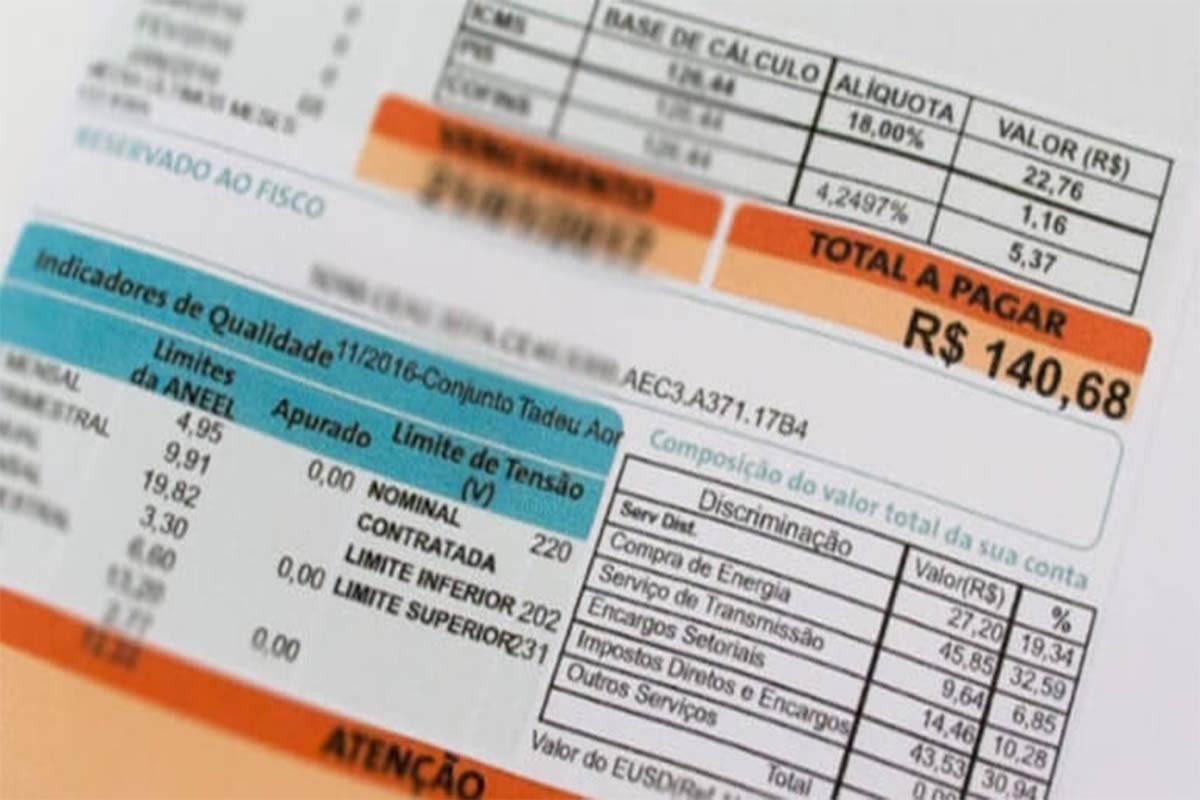

Desde o último dia 16 de abril, acabou a cobrança na conta de luz da bandeira de escassez hídrica, que resultava em uma taxa extra de R$ 14,20 a cada 100 quilowatts-hora (kWh) consumidos. A medida, que encarecia os custos da energia elétrica, estava em vigor desde setembro de 2021, por causa da crise hídrica. A redução estimada pelo governo nas contas de luz para o consumidor é de cerca de 20%.

“A energia é um custo muito importante tanto para insumos de serviço como para o consumidor de uma modo geral. A expectativa é que caia bem o preço a partir deste mês. Várias térmicas foram desligadas, que é um bom sinal de que o cursto de geração de energia está melhorando”, afirma o economista Matheus Peçanha, pesquisador do FGV/Ibre.

Mas o impacto da inflação pressiona o orçamento familiar. A prévia da inflação oficial de preços subiu 1,73% em abril, a maior variação para o mês desde 1995, de acordo com o IBGE (Instituto Brasileiro de Geografia e Estatística).

A maior disparada mensal do IPCA-15 (Índice Nacional de Preços ao Consumidor Amplo – 15) desde fevereiro de 2003 (+2,19%) faz o indicador acumular avanço de 4,31%, neste ano, e de 12,03%, nos últimos 12 meses.

Negociação

Apesar de esses indicadores apontarem uma tendência de alta das dívidas no país, o gerente da Serasa cita alguns fatores positivos que podem ajudar a estancar a inadimplência. “Fizemos um feirão limpa nome no mês de março, que foram mais de 2 milhões de acordos firmados. Assim como o feirão de novembro passado, que ajudou a estancar a alta da inadimplência, há essa possibilidade neste ano”, afirma Thiago Ramos.

Entre as negociações em março, a conta de telefone liderou, com mais de 37% dos acordos; na sequência, foram a dívidas de securitizadoras (empresas que compram dívidas de outras companhias), com 24,48%; os bancos, com 13,13% de representatividade. Com relação ao perfil, a maioria dos acordos foi realizada por consumidores na faixa etária dos 31 a 40 anos de idade.

Outro fator positivo destacado por ele foi outra pesquisa que a Serasa realizou em nível nacional que revelou que o número de brasileiros preocupados com planejamento financeiro dobrou no segundo ano da pandemia. “Isso nada mais é do que as pessoas anotarem num caderno ou planilha tudo que gastam, tudo que recebem, para não gastar mais no final do mês. Esse, isoladamente, é um fator muito importante, seja dentro ou fora de pandemia, para evitar a inadimplência do brasileiro”, afirma.

A liberação do saque extraordinário do FGTS (Fundo de Garantia do Tempo de Serviço) de até R$ 1.000, que começou em 20 de abril, também poderá ajudar brasileiros a quitar dívidas. “A medida fez com que a Serasa e parceiros se mobilizassem para oferecer acordos que podem ser pagos com esse valor para ajudar a limpar seu nome. Então são mais de 69 milhões de acordos por até R$ 1.000, 24 milhões por até R$ 100 e dois milhões de acordos por até R$ 10. É muito importante regularizar as contas nesse momento, porque fica mais difícil pela inadimplência o acesso ao crédito, mas difícil conseguir um cartão de crédito ou empréstimo pontual para equilibrar as finanças, por exemplo.”

Confira sete dicas para deixar as contas em ordem

1) Organize as contas

Organize as finanças para visualizar o valor das suas despesas, pelo menos, pelos próximos três meses, incluindo todas as dívidas já existentes.

2) Calcule sua reserva

De acordo com o que você tem de reserva financeira disponível e com as previsões de entradas no caixa, saberá quanto de dinheiro pode destinar ao pagamento das despesas já existentes.

3) Procure os credores

Procure todos os credores e proponha uma renegociação de acordo com a possibilidade de pagamento mensal. Se for necessário, proponha aumento no prazo e diminuição no valor mensal das parcelas.

4) Priorize pagamentos

Priorize o pagamento das dívidas relacionadas a serviços essenciais ou daquelas que tenham uma taxa de juros mais alta (como cartão de crédito e cheque especial). Essas devem ser liquidadas primeiro.

5) Entenda os contratos

Reveja os contratos assinados com seus credores: em muitos casos já existem cláusulas que preveem medidas especiais em casos extraordinários como desemprego. Se o documento contemplar algo nesse sentido, você poderá utilizar essa cláusula para recorrer ao credor.

6) Avalie seus gastos

Reveja seus gastos e seu custo de vida. Isso pode ajudar a evitar que se contraiam novas dívidas.

7) Corte despesas supérfluas

Identifique as despesas que podem ser cortadas nesse período para que você tenha mais recursos para liquidá-las.

Fonte: R7