Os mercados financeiros se prepararam para uma “superquarta” — como são conhecidas no Brasil as datas em que os bancos centrais do Brasil e dos Estados Unidos tomam no mesmo dia sua decisão sobre a taxa básica de juros de suas respectivas economias.

As superquartas têm potencial de provocar grandes mudanças nos mercados e na economia como um todo, já que a taxa de juros básica é o principal fator para determinar o custo do dinheiro — ou seja, quanto os bancos cobram para conceder empréstimos a pessoas e negócios.

Juros altos encarecem o custo do dinheiro, o que pode reduzir o nível de atividade econômica por um lado, mas conter as altas dos preços por outro.

Com juros mais altos, consumidores precisam pagar mais para financiar casas, carros ou comprar no cartão de crédito. Empresas precisam pagar mais caro para tomarem empréstimos e investirem em suas operações — o que reduz a contratação, por exemplo. A redução na demanda por produtos e serviços faz com que os preços caiam — se a oferta se manter igual.

Já os juros em patamares mais baixos podem estimular a economia, ao fazer com que empresas invistam mais e ao estimular o consumo. Com empréstimos mais baratos no banco, todos passam a comprar e investir mais. E o aumento na demanda por produtos e serviços faz preços subirem.

Mas esse aquecimento também pode levar a aumento generalizado de preços, elevando o custo de vida e reduzindo o poder de compra da população.

O objetivo dos bancos centrais é usar seu poder de decisão sobre os juros (a chamada política monetária) para fazer com que a inflação fique dentro da meta, ao mesmo tempo em que se mantém o índice de desemprego baixo.

Os colegiados dos bancos centrais que decidem sobre os juros — o Comitê de Política Monetária (Copom) no Brasil e o Comitê Federal de Mercado Aberto (FOMC) nos Estados Unidos — têm a difícil tarefa de acertar este nível “ótimo” da taxa: um patamar em que a inflação seja contida, mas sem provocar recessão e desemprego.

Se a taxa for elevada demais, a redução na atividade econômica pode ser brusca a ponto de causar recessão. Algumas empresas endividadas podem quebrar por causa dos juros mais altos.

Esta “superquarta” vem provocando um temor especial no mercado, sobretudo por causa da decisão que será tomada nos Estados Unidos.

Esta é a primeira vez que o país deve cortar seus juros em mais de quatro anos.

A decisão está sendo observada no mundo todo — e também no Brasil, onde a taxa de juros americano pode ter grande impacto nos rumos da economia nacional.

A decisão dos EUA

A decisão que o Federal Reserve (Fed), o Banco Central americano, vai tomar nesta quarta-feira tem impacto não só no Brasil, mas em todo o mundo, dado o peso da economia americana e do dólar em toda economia global.

Os Estados Unidos são os maiores importadores de mercadorias, e a moeda americana é amplamente usada como reserva de valor e meio de pagamento.

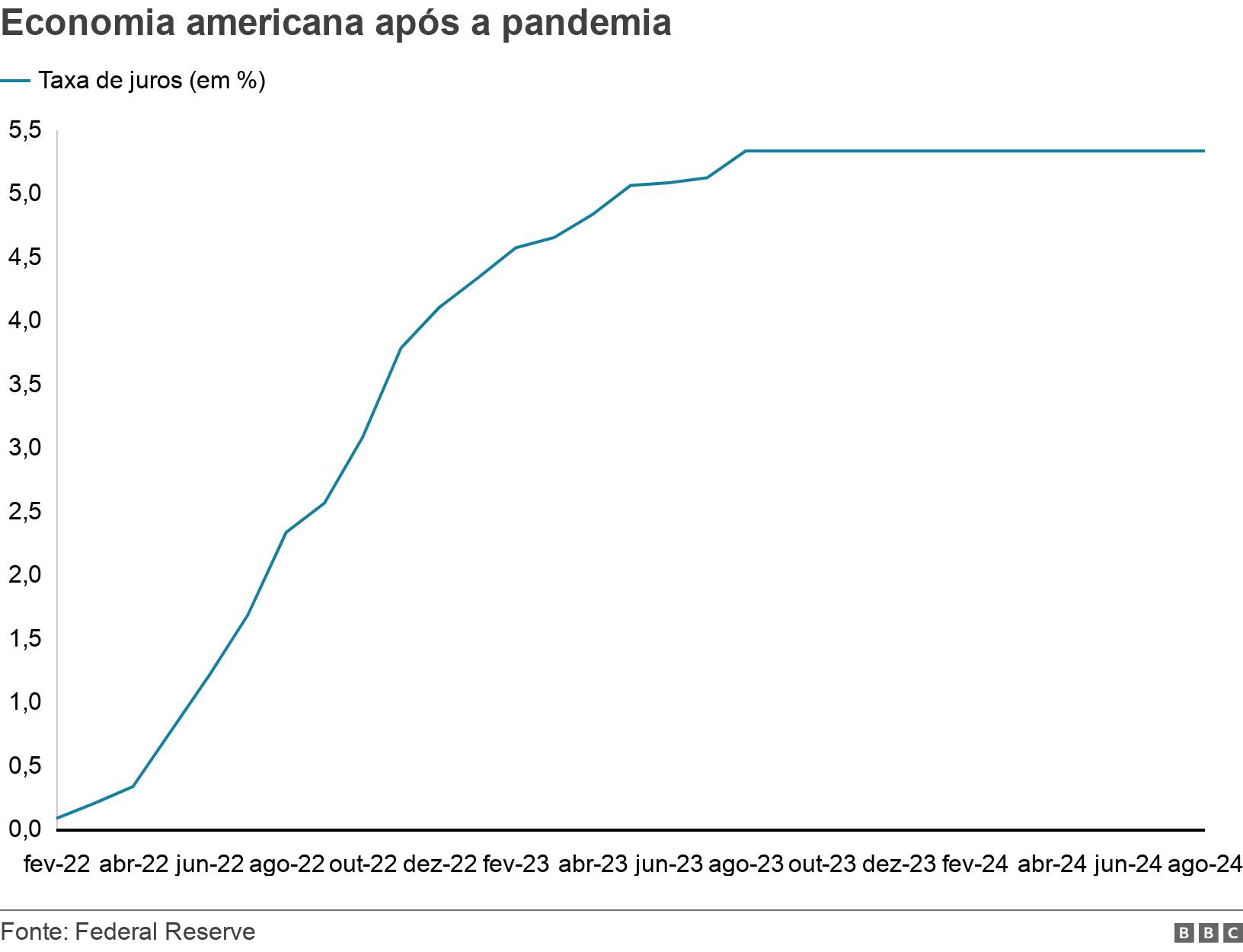

Mas a decisão desta semana é particularmente importante por ser a primeira vez que os Estados Unidos devem cortar seus juros desde março de 2020. Em março de 2022, o Federal Reserve deu início a um ciclo ininterrupto de alta.

Durante os anos da pandemia, o juro americano esteve em uma banda entre 0% e 0,25%, o que refletia as necessidades daquela época.

As empresas estavam fechadas, os trabalhadores estavam em casa (desempregados ou trabalhando em home office), e os consumidores não estavam gastando.

Ou seja, a economia precisava de estímulos para crescer, e juros baixos eram um dos mecanismos para fazer isso.

Mas, a partir de março de 2022, com a pandemia chegando ao fim, a situação começou a se reverter.

Empresas voltaram a contratar e consumidores passaram a gastar. Esse aquecimento da economia — que foi acompanhado por problemas nas cadeias globais de produção e pela guerra na Ucrânia, que afetou preços de energia e comida — levou a uma inflação forte nos Estados Unidos.

Por mais de um ano, os juros americanos só subiram, partindo da banda de 0% a 0,25% até chegar a 5,25% a 5,50% em julho do ano passado.

A encruzilhada americana

A tarefa do Fed é considerada especialmente difícil nesta semana, porque o banco precisa acertar o nível certo do corte de juros — diante de um dos cenários avaliado como um mais desafiadores das últimas décadas.

O presidente do banco, Jerome Powell, precisa fazer o que analistas chamam de “pouso suave” da economia — ou seja, depois de anos de intensas turbulências por causa da pandemia e da guerra, fazer com que os Estados Unidos continuem a crescer, mas sem passar por um período de recessão e desemprego.

“Conseguir isso foi o que fez Alan Greenspan [ex-presidente do Fed nos anos 1990 e 2000] um deus no mercado, mas aquilo foi fácil comparado com o desafio de agora”, disse o ex-vice-presidente do Federal Reserve, Alan Blinder, ao jornal Financial Times.

“Se Powell conseguir o ‘pouso suave’, ele vai entrar para o hall da fama do Banco Central Americano.”

O ponto central nisso tudo é acertar o nível de corte de juros — o da reunião desta quarta-feira e das demais reuniões do ano.

Analistas de mercado estão divididos sobre qual será a magnitude do corte, com apostas variando entre 0,25 ponto percentual ou de 0,50 ponto percentual.

O Fed precisa analisar dois componentes para tomar esta decisão, segundo economistas: o desemprego e a inflação.

A primeira opção — o corte de 0,25 — pode ajudar a fazer com que a inflação caia mais rapidamente, já que os juros ficariam em um patamar ainda elevado.

No entanto, o custo de empréstimos seguiria alto, dificultando a geração de emprego e, potencialmente, provocando até mesmo uma recessão na economia americana.

A segunda opção — o corte de 0,50 — é considerada mais agressiva, porque, com empréstimos mais baratos, o estímulo à atividade econômica seria maior, mas com o risco de a inflação americana demorar mais tempo para cair.

Para Lívio Ribeiro, pesquisador associado do Instituto Brasileiro de Economia da Fundação Getúlio Vargas (Ibre-FGV), a decisão do Fed vai mostrar ao mundo qual é o principal risco na visão de autoridades americanas sobre sua economia: a volta da inflação ou o baixo crescimento — até mesmo com recessão.

“Um exemplo hipotético — e não acho que seja isso que vai acontecer necessariamente — é se o Federal Reserve promover um corte de 0,50 e justificar que está fazendo um movimento mais rápido porque enxerga alguma coisa mais séria à frente em termos atividade econômica”, afirma Ribeiro, que é sócio da consultoria BRCG.

“Isso é um evento que vai afetar o mundo todo. Seria uma sinalização de desaceleração na maior economia do mundo.”

O impacto no Brasil

A decisão sobre a taxa de juros americana é feita a partir de questões internas da economia dos Estados Unidos sobre como lidar com inflação e crescimento econômico.

Mas tem repercussão no mundo todo e também no Brasil, porque os Estados Unidos são a maior economia do mundo, e esta taxa é um fator que determina a capacidade do país de atrair investimentos, explica Rogerio Paulucci Mauad, professor de Finanças da faculdade Fipecafi.

“Quando os juros americanos sobem — e vivemos um período de alta para combater a inflação —, fica mais interessante investir nos Estados Unidos e em dólar, recebendo essa taxa de juros em dólar”, pontua Mauad.

“O Treasury Bond de 10 anos e de 30 anos, que são os títulos de renda fixa mais negociados no mundo, atraem investidores do mundo inteiro.”

Investidores estão sempre procurando retorno alto para seu capital. Quando os juros americanos estão baixo, muitos colocam seu dinheiro em economias de maior risco — em países como o Brasil, onde os juros praticados são mais altos, mas há sempre a possibilidade de a moeda se desvalorizar bruscamente, aniquilando ganhos.

Já com juros americanos altos, isso abre oportunidades de se investir em renda fixa em dólar. Ou seja: obter bons retornos em uma moeda forte, com relativamente baixo risco.

A queda dos juros americanos neste momento pode provocar um grande fluxo de dinheiro para mercados emergentes.

“Quando os juros americanos ficam mais baixos, os investidores vendem [seus títulos da dívida americana] e os recursos pode podem fluir para outros países do mundo, principalmente para emergentes, como o Brasil, em busca de retornos maior.”

Não são apenas moedas de países emergentes que se fortalecem. Parte do dinheiro que sai dos títulos da dívida americana (renda fixa) vai para ações nas bolsas de Valores (renda variável).

Isso explica por que a atividade de bolsas no mundo todo já vem crescendo desde o começo do ano — com investidores antecipando que a taxa de juros americana começaria a cair.

Para Mauad, a queda dos juros nos Estados Unidos pode ter outro efeito positivo para a economia brasileira.

“À medida que o Federal Reserve vai cortando juros lá, o Banco Central aqui encontra um pouco de espaço para cortar os juros também. E isso pode favorecer a nossa economia real”, afirma Mauad.

“Se os juros estão mais baixos no Brasil, cai também o custo de captação de recursos das empresas, e isso torna mais atraente o investimento em setores produtivos da economia e não apenas no mercado financeiro.”

Mas Ribeiro alerta que, apesar de haver em tese uma relação entre os juros americanos e a cotação do dólar no Brasil, na prática esses efeitos nem sempre existem.

Ele lembra que, no último ciclo, a taxa de juros brasileira subiu mais do que a americana.

Em teoria, isso significaria que o real ficaria mais atraente do que o dólar — o que deveria provocar uma queda na cotação da moeda americana no Brasil. Mas o que se viu no período foi o oposto: o real se desvalorizou.

Juro brasileiro subindo

Livio Ribeiro vê na decisão do Federal Reserve desta quarta-feira outro impacto importante para a economia brasileira.

Segundo ele, o tamanho do corte americano provavelmente vai influenciar o debate sobre os rumos dos juros no Brasil.

A exemplo do que fizeram os Estados Unidos e outros países do mundo após a pandemia, o Brasil também subiu bastante sua taxa de juros para lidar com o forte aumento da inflação — atingindo 13,65%.

Mas, em setembro do ano passado, um ano antes dos Estados Unidos, o Brasil iniciou um ciclo de cortes de seus juros — sinalizando que a inflação estava sob controle no país e se encaminhando para a meta.

No entanto, esse ciclo foi interrompido em junho, quando o Copom decidiu manter a taxa em 10,50%.

Na super-quarta desta semana, a expectativa no mercado é de que o Brasil irá na contramão dos Estados Unidos e voltará a subir seus juros — a aposta de grande parte dos analistas é que o aumento será de 0,25 ponto percentual.

O alerta foi aceso, porque há sinais de que a economia brasileira está crescendo mais rápido do que se acreditava. A notícia pode parecer boa, mas ela traz um risco de volta da inflação.

“A economia brasileira está rodando em um ritmo mais forte do que a gente imaginava. No primeiro semestre desse ano, especificamente no segundo trimestre, houve um desempenho do PIB [Produto Interno Bruto] muito acima do esperado. Isso é um sinal de uma economia que está andando acima das suas possibilidades”, diz Mauad.

O risco, segundo Mauad, é de o crescimento do PIB provocar uma inflação de demanda no Brasil.

“Isto é: as pessoas compram, compram; o governo gasta, gasta. O lado da demanda sobe e o lado da oferta de bens e serviços não acompanha na mesma velocidade”, explica Mauad.

“A economia fica muito aquecida, e começam a faltar produtos. E o ajuste se faz no preço para cima dos bens e serviços, gerando inflação. Para combater esse tipo de inflação, o Banco Central tem que subir as taxas de juros para dar uma desaquecida na demanda.”

Assim como acontece nos Estados Unidos, existe um debate entre economistas e no Brasil sobre o que deve ser feito a respeito da taxa de juros.

No caso do Brasil, analistas dizem que a opção discutida pelo Banco Central é entre subir os juros ou mantê-los no mesmo patamar.

Deve-se aumentar a taxa para conter sinais de uma inflação que pode estar acelerando?

Ou seguir no mesmo patamar, aproveitando-se que o corte nos juros americanos pode ter uma repercussão no Brasil.

“Existe gente dizendo: ‘Olhem, os Estados Unidos estão cortando lá fora. Existe uma tendência diferente’. Será que o Brasil vai conseguir se manter em uma frequência distinta da americana por muito tempo? Esse é um debate que vai começar a permear a discussão de política monetária brasileira”, diz Livio Ribeiro.

Ribeiro acredita que, se o corte dos juros americanos for feito com muita força — na ordem de 0,50 ponto percentual —, isso poderia colocar pressão nas reuniões futuras do Copom para que não haja uma nova elevação da taxa no Brasil.

Economistas e analistas de mercado acreditam que um novo ciclo de alta dos juros brasileiros, se confirmado, pode ser curto — chegando a 11,5% até o final do ano — com possibilidade de voltar a cair no ano que vem.

Fonte: BBC Brasil / Foto: Getty Images